高澜股份董事监事反对公司高溢价收购惨遭股东驱逐

- 编辑:li8i9ue -高澜股份董事监事反对公司高溢价收购惨遭股东驱逐

董事监事反对公司高溢价收购惨遭股东驱逐,高澜股份(13.660, 0.91, 7.14%)打造“内控一言堂”

来源: 市值风云

作者 | 长风

流程编辑 | 小白

前言:“祈福董秘”趣事

说起高澜股份(300499.SZ),也许大家比较陌生,但要是说起A股市场上众多家上市公司的董秘们,这家公司曾经的董秘陆宏可谓是火极一时。

两年前,有投资者在广东上市公司投资者集体接待日活动中向高澜股份提问:“近期公司股价表现不好,公司管理层怎么看?”

时任公司董秘陆宏回应:“二级市场走势,上市公司也无法左右,公司只能认真做业务增强业绩,辅助手段上,准备再去一趟普陀山,为广大投资者祈福。”

令风云君感到意外的是,这位董秘随后不久在其新浪微博发布了一条图文消息,图片显示地点为普陀山的法雨禅寺,并配有文字:“本秘一贯说到做到,为了投资者自费来这里,希望我大高澜蒸蒸日上。同时保佑吾友们今年项目都顺利过会上市。”

公司董秘亲自上普陀山为广大投资者烧香祈福,自然是收获满满的好评,有网友甚至称赞道:“他应该是所有上市公司董秘的榜样。”

陆宏一时成为当时最火的网红董秘,同时,也使得高澜股份这家公司开始走进大众的视线。

事实上,这家公司董秘与投资者在深交所互动易平台的问答更加风趣幽默,简直像个段子手。

比如有投资者问他公司是否还在风口上?他回答说:“让我们一起等风来。”

再比如有人问公司股价持续低迷是否对得起投资者?他把买股票比作婚姻,并引经据典回复道:“花自盛开,蝴蝶自来。”

时至今日,公司股价已经从上市之后的最高点经历腰斩再腰斩。然鹅,风依旧没有来,蝴蝶也没有来,倒是买了公司股票的投资者,真的像结了婚一样,被深度套牢。

而这位董秘也早已离职。

最近,在浏览股市信息时,深交所对高澜股份下发的一份关注函又引起了风云君对这家公司的注意。

那么,关于高澜股份这家公司到底发生了什么引发了监管问询,且听风云君慢慢道来。

一、两亿现金的收购方案

(一)收购标的

2019年6月26日,公司发布《关于签订股权收购意向协议的提示性公告》称,公司已于严若红、戴智特、马文斌和王世刚等4位自然人签订了相关股权收购意向协议书,拟收购东莞市硅翔绝缘材料有限公司(以下简称东莞硅翔)51%的股权。

2019年9月29日,公司发布《关于购买东莞市硅翔绝缘材料有限公司51%的股权并与交易对手签订相关资产购买协议的公告》称,公司拟以现金2.04亿元收购东莞硅翔51%的股权,本次交易不构成关联交易也不构成重大资产重组。

根据公告显示,东莞硅翔成立于2008年5月,是一家专业从事新能源汽车动力电池加热、隔热、散热及汽车电子制造服务的研发、生产及销售的公司,主要产品有加热片、加热膜、隔热棉、导热硅胶片、集成母排、柔性电路板(含SMT片)及BMS(电池管理系统)等,并正在开发动力电池液冷散热系统产品。

其生产的相关产品主要应用于动力电池热管理领域,与新能源汽车行业形成紧密的联动效应,致力于成为动力电池热管理系统的一体化解决方案供应商。

东莞硅翔是较早进入新能源汽车动力电池热管理的厂商之一,自成立以来积累了宁德时代(69.640,-0.45, -0.64%)、国轩高科(12.250, -0.15, -1.21%)、比亚迪(46.570, -0.33, -0.70%)、中航锂电、亿纬锂能(33.080, 0.12, 0.36%)等行业排名靠前的优质客户。

而高澜股份则是目前国内电力电子装置用纯水冷却设备的专业供应商,在热管理领域深耕多年。

公司自设立以来,一直致力于电力电子装置用纯水冷却设备及控制系统的研发、设计、生产和销售。公司产品及服务技术目前已广泛应用于发电、输电、配电及用电各个环节电力电子装置的冷却。

当前公司的业务主要集中于直流输电、新能源发电、柔性交流输配电以及大功率电气传动领域,公司的产品和技术应用领域较广。但是,公司的产品结构有待进一步丰富。

关于此次现金收购交易,高澜股份认为可以完善公司在新领域的应用布局,进入具有广阔发展前景的新能源汽车产业链,丰富公司的产品体系,实现热管理业务横向一体化发展,并促进双方的业务发展,进一步增强公司的整体实力。

(二)资金筹集

值得一提的是,高澜股份为支付2.04亿的交易对价,拟通过银行贷款和发行可转债的方式进行融资。

同日,高澜股份发布另一份《公开发行可转换公司债券预案》称,公司本次拟发行可转换公司债券募集资金总额不超过人民币2.80亿元,其中2.04亿元用于购买东莞硅翔51%的股权,0.76亿元用于补充流动资金。

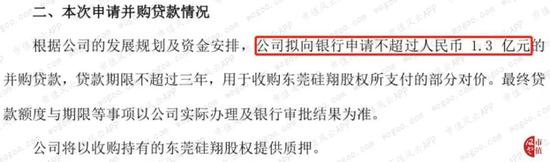

高澜股份同时在发布的《关于向银行申请并购贷款的公告》中称,根据公司的发展规划及资金安排,公司拟向银行申请不超过人民币1.30亿元的并购贷款,贷款期限不超过三年,用于收购东莞硅翔股权所支付的部分对价。

也就是说,公司为了支付2.04亿的交易对价,却要通过发行可转债以及申请并购贷款的方式筹集4.10亿元的资金。

为何拟筹集资金的金额远大于交易对价,莫非是公司下一步计划将东莞硅翔剩余49%的股权也悉数收入麾下?

答案是非也。

在最新对深交所的关注函回复中,公司称将采购自有资金及并购贷款相结合的方式支付交易对价,待公司发行可转换公司债券所募集的资金到位后,将进行相应的资金置换。

风云君这才明白过来,原来是给收购的资金来源上了个双保险。

(三)增值情况

公司在同日发布的《收购股权涉及东莞市硅翔绝缘材料有限公司股东全部权益价值资产评估报告》中称,东莞硅翔截至本次交易资产评估基准日(2019年6月30日),净资产为0.97亿元,采用收益法的评估值为3.91亿元,评估增值2.94亿元,增值率高达303.51%,而采用资产基础法的评估值为1.30亿元,评估增值0.33亿元,增值率仅为34.29%。

可以看出,采用不同的评估方法,东莞硅翔的评估值差别巨大。而本次交易中,公司拟采用收益法的评估结果对东莞硅翔进行高溢价收购。

为何公司要进行如此高溢价的现金收购,难道东莞硅翔很优秀么?

风云君下面从东莞硅翔的财务报表里一探究竟。

二、东莞硅翔的“财务体检”

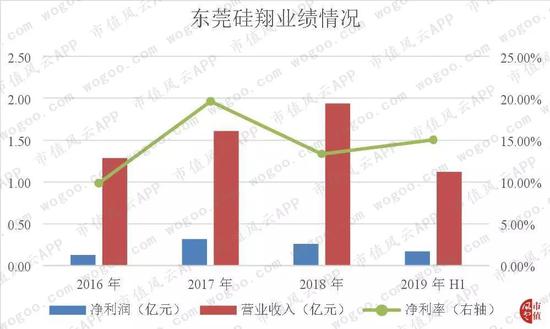

东莞硅翔2016年至2019年上半年实现的营业收入分别为1.29亿元、1.61亿元、1.94亿元和1.12亿元,稳步提升。

东莞硅翔各报告期内实现的净利润分别为0.13亿元、0.32亿元、0.26亿元和0.17亿元,2018年存在增收不增利的情况,2019年上半年有所改善。

东莞硅翔各报告期内的净利率分别为9.84%、19.65%、13.36%和15.06%,存在一定幅度的波动。

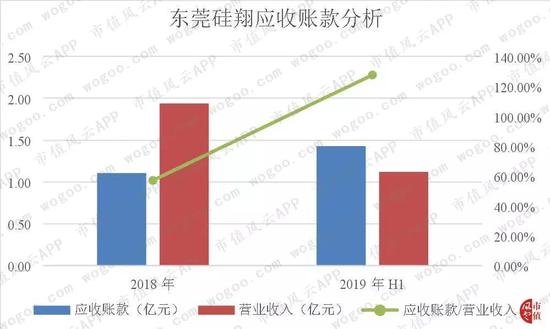

东莞硅翔的应收账款2018年末为1.10亿元,2019年6月末为1.43亿元,占当期营业收入的比例分别为57.01%和127.54%,占比较高,而且最近一期应收账款甚至超过了当期的营业收入。

东莞硅翔的应收账款不断攀升,说明公司销售出去的产品并未收到现金,收入的提升靠的是赊销,如果客户经营状况发生恶化,造成东莞硅翔回款困难,将会对其利润产生较大的冲击。

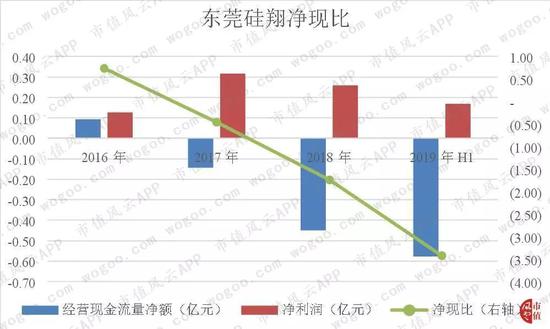

东莞硅翔2016年至2019年上半年经营活动产生的现金流量净额分别为0.09亿元、-0.14亿元、-0.45亿元和-0.58亿元,同期净利润分别为0.13亿元、0.32亿元、0.26亿元和0.17亿元,净现比分别为0.74、-0.46、-1.74和-3.43。

东莞硅翔实现的净利润基本上没有相对应的现金流入,换句话说,公司的净利润质量其实很差。

东莞硅翔2016年末至2019年上半年末的资产负债率分别83.64%、56.64%、66.98%和60.63%,可以看出,其资产负债率处于较高水平,存在一定的偿债风险。

通过以上分析可以得出,东莞硅翔虽然盈利能力还可以,但盈利质量堪忧,虽然依靠赊销取得收入,扩大利润,但却没有真正地把赚取的钱装进自己的口袋里,另一方面,东莞硅翔的资产负债率不低。

三、自家董事、监事投出反对票

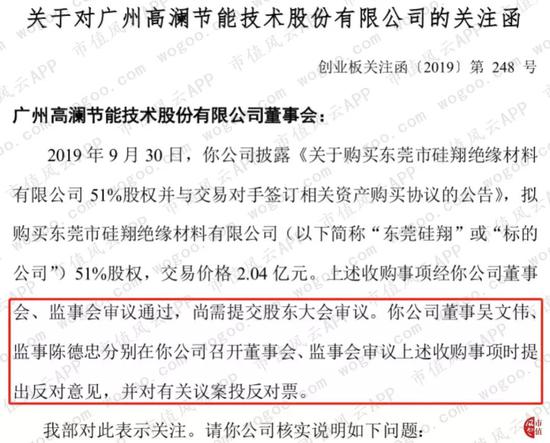

2019年9月29日,公司召开董事会和监事会,对公司收购东莞硅翔等一系列议案进行审议,虽然各项议案均获得审议通过,但是却有一名董事和一名监事投出反对票。

公司董事吴文伟认为,拟收购的东莞硅翔所处的新能源汽车行业正处于国家补贴政策退坡、汽车厂家产销急剧下降的不利市场环境,其生产的产品市场前景不容乐观;

同时,东莞硅翔对于上下游的议价能力偏弱,已经出现大额坏账,说明经营风险偏大,另外,资产评估估价也偏高。

公司监事陈德忠认为,东莞硅翔的厂房是没有产权的乡镇违规物业,存在环保、安全等方面隐患,另外,其生产的产品与高澜股份的技术、产品、市场不能协同,对东莞硅翔按照4亿的估值进行收购价格偏高。

四、收到关注函

尽管公司对上述两位高管所提出的问题进行了说明,并给出了相关的解决方案,但此次事件仍引起了深交所的关注。

2019年10月8日,深交所向公司发出关注函,要求公司补充说明本次交易的定价依据以及较标的公司资产账面值、评估值差异的原因,估值测算过程以及估值的合理性,本次收购预计形成商誉的情况,以及分析商誉减值风险等一系列事项。

五、反对者被驱逐

公司在收到关注函的当日,发布了另外一份耐人寻味的公告。

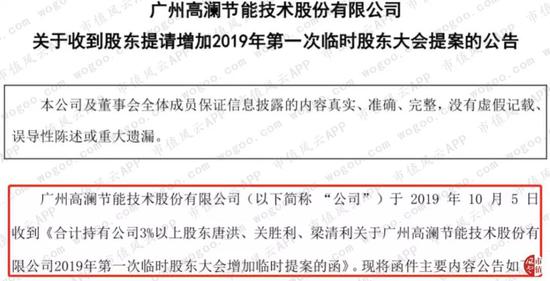

公司发布《关于收到股东提请增加2019年第一次临时股东大会提案的公告》称,公司于2019年10月5日收到合计持有公司3%以上股东唐洪、关胜利、梁清利的提案,提议更换公司董事,解除吴文伟的董事职务,选举唐洪为公司董事,同时解除陈德忠的股东代表监事职务,选举陈惠军为公司股东代表监事。

其中,提议更换公司董事的理由是为了公司的稳定发展,同时,鉴于董事吴文伟于2019年8月16日未按照《招商证券(16.850, 0.23, 1.38%)股份有限公司股票质押式回购交易业务法律协议》约定在购回日准备足够资金完成购回交易,个人信用存在风险,根据《公司法》的规定,提议更解除吴文伟的董事职务。

而更换公司监事的理由就一句话“为了公司的稳定发展”,更加直接,也更为露骨。

六、结束语

从公司的吃相来看,公司是妥妥的准备形成“内控一言堂”,你可以提不同的意见,但是不会给你第二次机会!

免责声明:本站提供的内容均源网络,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表本站。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。